Calculée à partir de valeurs locatives cadastrales qui n’ont pas évolué depuis 40 ans, la taxe foncière est amenée à augmenter dans les années qui viennent : sa réforme va-t-elle être pour les collectivités locales un prétexte visant à compenser la suppression de la taxe d’habitation ?

Dans cet article nous allons vous expliquer comment fonctionne la taxe foncière pour un propriétaire bailleur, puis nous vous expliquerons les quelques exemptions possibles.

SOMMAIRE

Taxe foncière : qui paie entre propriétaire et locataire ?

C’est au propriétaire du logement au 1er janvier de payer l’intégralité de la taxe foncière de l’année en cours.

Il est possible de refacturer une partie de cette taxe foncière, la Taxe d’Enlèvement des Ordures Ménagères (TEOM) au locataire. C’est un montant quand même conséquent, de l’ordre de 100-200€, qui doit être régularisé comme les autres charges locatives, au prorata de la présence du locataire sur l’année civile. Voir notre article sur la TEOM refacturée au locataire.

Taxe foncière mode de calcul

La taxe foncière sert à financer les collectivités locales, c’est donc elle qui fixe les taux d’imposition à partir des valeurs cadastrales qui n’ont pas changé depuis plusieurs décennies.

Sans rentrer dans le détail de calcul, la base d’imposition qui sert à l’application des taux de prélèvements locaux est calculée comme suit :

En d’autres termes la base de la taxe foncière doit représenter en théorie 50% du revenu que vous êtes censé retirer en louant le logement. Les 50% d’abattement s’appliquent pour tenir compte des charges.

Or souvenez-vous que ces valeurs locatives cadastrales ont été fixées il y a plusieurs décennies et ont très peu évolué. Les bases de taxe foncière sont donc complètement décorrélées des vrais revenus locatifs que vous pourriez tirer de la location.

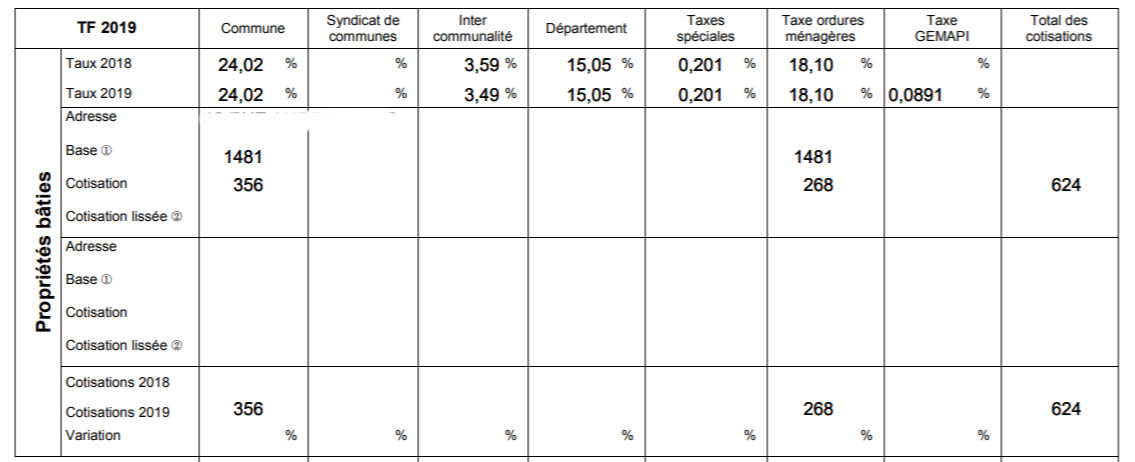

Dans l’exemple ci-dessous un 3P de 60m² neuf à Marseille ressort avec une base de taxe foncière à 1481€ par an, soit bien loin des revenus locatifs annuels nets que le bailleur va pouvoir tirer de sa location.

Pour compenser cette décorrélation des valeurs cadastrales, les collectivités ont augmenté au fil du temps les pourcentages de prélèvement, jusqu’à atteindre en moyenne 30 à 40% de la base.

Ces taux très élevés posent problème si le législateur décide de réévaluer les valeurs locatives cadastrales, dont la hausse aura pour conséquence d’augmenter la base sur laquelle s’appliquent ces taux déjà très élevés.

Gérez votre location sans agence

avec Smartloc

Assurances Bail Quittances Indexation

Exonération de la taxe foncière

Exonération totale temporaire pour un logement neuf

Vous l’avez peut être remarqué dans notre exemple précédent, les colonnes département et intercommunalités de l’avis de taxe foncière sont vides.

Le propriétaire dans cet exemple a bénéficié d’une exemption de taxe foncière pendant 2 ans pour les logements neufs. Cette exemption est accordée à condition de faire la demande d’exonération auprès du centre des impôts dans les 90 jours qui suivent l’achèvement des travaux (au risque de perdre une partie ou la totalité de l’exonération en cas de déclaration tardive).

Il se peut que la commune du logement neuf ait décidé de refuser l’exonération de la taxe foncière pour les logements neufs : c’est le cas de notre exemple précédent à Marseille où les parts du département et des intercommunalités sont exonérées. Cela reste malgré tout intéressant avec une économie de 50% soit quasiment 300€ dans notre exemple.

Vous restez dans tous les cas, que la commune vous exonère ou pas, redevable de la TEOM.

Exonération totale permanente pour personnes âgées ou modestes

De la même manière que la taxe d’habitation, il est possible de demander une exonération totale et permanente de la taxe foncière si vous remplissez une des quatre conditions suivantes :

- vous êtes titulaire de l’allocation de solidarité aux personnes âgées (sans conditions de ressources)

- vous êtes titulaire de l’allocation supplémentaire d’invalidité (sans conditions de ressources)

- vous avez plus de 75 ans au 1er janvier de l’année d’imposition (avec conditions de ressources)

- vous êtes titulaire de l’allocation pour adultes handicapés (avec conditions de ressources)

Les deux derniers cas sont soumis à des conditions de ressources à l’article 1417 du Code Général des impôts.

Plus d’infos sur les conditions de cohabitation et les sorties du dispositif d’exonération en cas de changement de ressources sur le site des impôts.

Exonération partielle permanente pour les propriétaires occupants

Un dégrèvement de 100€ s’applique si le logement est votre résidence principale. Il s’applique également (mais non cumulativement) si vous avez entre 65 et 75 ans et que vous respectez les plafonds de ressources décrits précédemment.

Exonération totale temporaires pour les logements économes en énergie

Dans certaines communes il est possible de demander une exonération totale ou partielle de taxe foncière, pendant une durée de 5 ans, après avoir réalisé des travaux de rénovation énergétique éligibles au crédit d’impôt pour la transition énergétique (Cite, ex-CIDD).

Ces travaux doivent être menés sur des logements construits avant 1989 et il est par ailleurs nécessaire de faire au moins 10 000€ de travaux l’année précédant la demande, ou 15 000€ les trois années précédentes.

Il suffit de faire une demande sur papier libre aux centres des impôts avec les justificatifs de travaux en preuves. Plus d’infos sur les conditions et modalités sur le site des impôts.

Sur cette page vous trouverez également le détail sur l’exonération des logements neufs économes en énergie. Quand cette exonération de 5 ans se cumule avec celle des logements neufs de 2 ans que nous avons décrite précédemment, l’exonération pour économie d’énergie s’applique à partir de la troisième année.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

10 mars 2025

10 mars 2025

Comment échapper à la plus-value immobilière ?

Pour bien comprendre ce sujet un peu technique, nous vous donnons dans cet article une grille de lecture en 4 questions. Cas d’exonérations de la plus-value immobilière Vous avez acheté un bien 300 000€ et vous le revendez 400 000€ dix ans plus tard, votre plus-value immobilière est-elle imposable ? La première chose à déterminer […]

Voir l'article

LMNP en indivision : les 4 règles spécifiques à retenir

Le LMNP est le régime par défaut dans lequel se retrouvent la plupart des loueurs en meublé, et il se trouve que ce régime permet de réduire drastiquement ses impôts fonciers si vous optez pour le régime réel. Nous avons rédigé une fiche (vraiment) très complète sur le sujet, mais nous souhaitions aborder ici en […]

Voir l'article

LMNP pour un expatrié : un bon plan ?

Nous avons écrit de nombreux articles sur le LMNP réel, un régime d’imposition qui s’applique aux locations meublées longue durée ou saisonnières, et qui vous permet de diminuer fortement les impôts fonciers. Plus de détails sur la fiche de synthèse LMNP : le régime réel pour défiscaliser via l’amortissement. Malheureusement le régime du LMNP réel […]

Voir l'article

LMNP réel avec amortissement : la dernière niche fiscale immobilière (2025)

LMNP : micro-BIC ou régime réel ? Voici un schéma résumant cette section un peu technique, nous l’avons mis à jour suite à la loi Le Meur qui vient pénaliser les locations saisonnières en diminuant à la fois le seuil et l’abattement du micro-BIC (rien ne change en location longue durée). Plus d’infos sur notre […]

Voir l'article

Seuils et abattement micro-BIC LMNP 2024-2025

Synthèse des changements 2024-2025 Voici un résumé des seuils et abattements forfaitaires pour le micro-BIC en location meublée. Ces nouveaux seuils pour les revenus perçus en 2025 et déclarés en 2026 ont été fixés par la loi Le Meur qui vient modifier d’autres aspects de la location saisonnière. Revenus 2024 déclarés en 2025 Revenus 2025 […]

Voir l'article

Location meublée et cotisations sociales (LMNP & LMP)

Un des principaux avantages de la location meublée est la fiscalité du régime LMNP réel (plus d’infos sur notre fiche LMNP : le régime réel pour défiscaliser via l’amortissement (2023). Au rayon des gros inconvénients des entreprises, on trouve la fiscalité personnelle des dirigeants d’une entreprise, avec notamment des cotisations sociales qui font très mal. […]

Voir l'article

LMNP : les 5 principaux inconvénients à ne pas oublier

Le LMNP est le régime par défaut qui s’applique à la plupart des particuliers qui mettent en location un bien meublé. Deux types d’option sont disponibles en LMNP, le micro-BIC et le LMNP réel. Dans une fiche (très) complète LMNP : le régime réel pour défiscaliser via l’amortissement (2025), nous avons détaillé tous les avantages […]

Voir l'article

Fiscalité location saisonnière : LMNP possible en Airbnb

LMNP possible en location saisonnière Airbnb Le LMNP réel est un régime fiscal accessible quel que soit le type de location que vous réalisez : meublée longue durée, logement de fonction, bail mobilité mais aussi location saisonnière. Vous pouvez donc bénéficier des avantages du LMNP réel, notamment l’amortissement comptable qui vient diminuer votre base de […]

Voir l'article

Comparatif des tarifs comptables LMNP 2025

1 lot lot suppl. Comptables JD2M – Intégrale 599€ 120€ Amarris – Expert 629€ 119€ Comptastar 478€ tarif par tranches LMNP.ai 249€ 108€ Logiciels JD2M – Essentielle 289€ 289€ Amarris – Solo 285€ 0€ Decla.fr 249€ 0€ Nopillo 599€ Qlower 269€ 130€ LMNP.ai 179€ 0€ Monrevenulocatif.fr 190€ 0€ Ownily 299€ 0€ La Location Meublée Non […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.