Les charges et réparations locatives sont les dépenses à la charge du locataire en cours de bail. Ces charges et réparations locatives ne sont en théorie pas déductibles des revenus fonciers des bailleurs.

Dans cet article nous allons vous expliquer les cas potentiels où vous pouvez vous retrouver avec des charges locatives non récupérées; nous expliquerons alors comment déduire ces charges récupérables non récupérées de vos revenus fonciers.

SOMMAIRE

Rappel du principe général de charges et réparations locatives

Les charges locatives sont les dépenses engagées par le bailleur, par exemple pour l’entretien des parties communes d’une copropriété ou pour la TEOM (taxe d’enlèvement des ordures ménagères) qui sont récupérables auprès du locataire. En général ces charges sont payées en avance par provision ou forfait; dans le cas d’un forfait elles doivent être ajustées via une régularisation de charges.

Les réparations locatives sont les dépenses d’entretien que le locataire doit réaliser et payer en cours de bail. Ce peut être par exemple le remplacement d’un joint de robinet, ou encore la taille d’une haie. Si le locataire n’effectue pas des réparations locatives en cours de bail, le bailleur peut faire des retenues sur le dépôt de garantie du locataire à son départ.

Avant d’aborder le cas de la déductibilité, nous allons vous détailler les cas pratiques où les charges ou réparations locatives peuvent être non récupérées.

Gérez votre location sans agence

avec Smartloc

Assurances Bail Quittances Indexation

Cas où les charges récupérables sont non récupérées

Régularisation des charges non effectuées

La régularisation de la provision pour charges doit en théorie être réalisée chaque année. Voilà pour la théorie mais en pratique certains bailleurs oublient de faire cette régularisation. Il est également possible que vous renonciez à cette régularisation, notamment pour les locataires partants (voir notre clause de renonciation à la régularisation pour plus de détails).

Si le solde de régularisation est en défaveur du locataire, et que le bailleur oublie de faire la régularisation, il se retrouve de facto avec des charges récupérables non récupérées. C’est éventuellement un problème s’ils oublient de faire cette régularisation plusieurs années de suite, car les dettes locataires ont une durée de prescription de trois ans.

Provision ou régularisation impayées

Un cas classique de charges locatives récupérables non récupérées est l’impayé du locataire qui décide de ne plus payer le loyer et la provision pour charges que vous aviez fixée.

Dans ce cas vous payez les charges locatives mais vous ne les récupérez pas tant que la dette locative n’est pas purgée. Il y a donc un impayé de charges locatives non récupérées, qu’il convient de traiter comme un impayé classique (relance puis éventuelle assignation).

Dégradations du locataire non couvertes par le dépôt de garantie

Il s’agit du même principe que précédemment, au départ du locataire vous réalisez que des réparations locatives sont nécessaires, ou même que d’éventuelles dégradations du locataire nécessitent des travaux.

Si le montant du dépôt de garantie ne suffit pas à couvrir ces dépenses et que le locataire refuse de payer, vous vous retrouvez avec des réparations locatives récupérables non récupérées.

Différence entre charges réelles et forfait de charges

En location meublée (ou en colocation vide) il est d’usage de demander un forfait de charges non régularisable.

Si vous fixez mal ce forfait vous pouvez vous retrouver avec un solde de charges locatives que vous avez payées mais que vous n’avez pas pu récupérer.

Charges locatives d’un logement vacant

Dernier cas classique : le logement vacant, c’est à dire le logement que vous n’avez pas encore loué, ou encore la période entre deux locataires où aucun bail n’est signé.

En théorie vous êtes obligé de faire des proratas annuelles sur les charges locatives en fonction de l’occupation réelle des locataires. A l’inverse le prorata des charges locatives pendant la période d’inoccupation est en théorie récupérable mais donc en pratique non récupéré.

Principe de déduction des charges locatives non récupérées

Déduction si impayés au départ

Nous avons vu tous les cas où les charges ou réparations locatives récupérables sont non récupérées. Lorsque vous déclarez vos revenus fonciers au régime réel, il est possible de déduire ces charges locatives non récupérées de vos revenus fonciers.

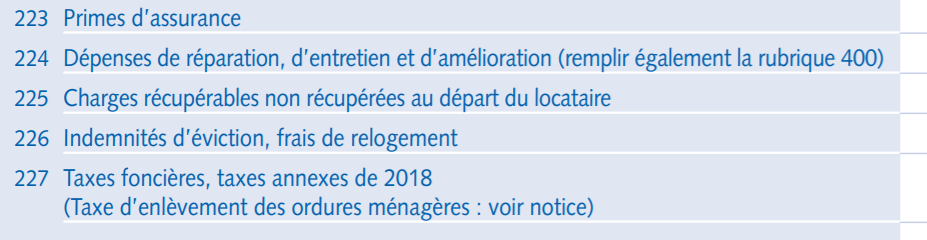

C’est ce qui est précisé à la ligne 225 de la déclaration 2044, comme vous pouvez le voir sur la capture d’écran ci-dessous :

La notice explicative résume le principe de déductibilité qui était déjà détaillé sur le site des impôts :

Charges récupérables non récupérées au départ du locataire :

Il s’agit des dépenses incombant normalement au locataire, que vous avez payées pour son compte (frais de chauffage ou d’éclairage, entretien des ascenseurs, taxes de balayage et d’enlèvement des ordures ménagères, location de compteur, etc.) et dont vous n’avez pu obtenir le remboursement au 31 décembre de l’année de son départ. Ces charges peuvent avoir été engagées au titre de l’année de départ du locataire comme au titre des autres années depuis son entrée dans le logement […]

Le point important à retenir est la possibilité de déduire ses charges récupérables uniquement si elles n’ont pas été récupérées au 31 de l’année de départ.

Le deuxième point important est le fait de « n’avoir pu obtenir le remboursement ». Nous essaierons d’étayer notre analyse avec des éléments de jurisprudence mais pour le moment notre lecture est qu’il faut avoir été en mesure de demander le remboursement de ces sommes au locataire et que le locataire ait refusé de payer.

En d’autres termes vous ne pouvez pas selon nous déduire les charges locatives récupérables non récupérées dans les cas suivants :

- Régularisation des charges non effectuées

- Différence entre charges réelles et forfait de charges

Il reste par contre possible de les déduire en cas d’impayés sur la provision ou sur la régularisation demandée, ainsi qu’en cas de dégradations non couvertes par le dépôt de garantie.

Sur les charges locatives d’un logement vacant l’interprétation est rendue plus simple par le site des impôts qui précise bien que ce sont des charges déductibles.

Déduction des charges récupérées sur le dépôt de garantie

Le dépôt de garantie doit être déclaré comme un revenu foncier si les retenues effectuées servent à payer un loyer non réglé par le locataire.

Si vous avez un impayé de charges et que vous décidez de les récupérer sur le dépôt de garantie, il est par contre plus simple de ne pas déclarer la part correspondante du dépôt de garantie en revenu, et de la même manière ne pas déduire les charges correspondantes de vos revenus.

Si nous prenons le cas précédent, c’est donc bien les charges, réparations et dégradations non couvertes par le dépôt de garantie que vous pourrez déduire de vos revenus.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

10 mars 2025

10 mars 2025

Comment échapper à la plus-value immobilière ?

Pour bien comprendre ce sujet un peu technique, nous vous donnons dans cet article une grille de lecture en 4 questions. Cas d’exonérations de la plus-value immobilière Vous avez acheté un bien 300 000€ et vous le revendez 400 000€ dix ans plus tard, votre plus-value immobilière est-elle imposable ? La première chose à déterminer […]

Voir l'article

LMNP en indivision : les 4 règles spécifiques à retenir

Le LMNP est le régime par défaut dans lequel se retrouvent la plupart des loueurs en meublé, et il se trouve que ce régime permet de réduire drastiquement ses impôts fonciers si vous optez pour le régime réel. Nous avons rédigé une fiche (vraiment) très complète sur le sujet, mais nous souhaitions aborder ici en […]

Voir l'article

LMNP pour un expatrié : un bon plan ?

Nous avons écrit de nombreux articles sur le LMNP réel, un régime d’imposition qui s’applique aux locations meublées longue durée ou saisonnières, et qui vous permet de diminuer fortement les impôts fonciers. Plus de détails sur la fiche de synthèse LMNP : le régime réel pour défiscaliser via l’amortissement. Malheureusement le régime du LMNP réel […]

Voir l'article

LMNP réel avec amortissement : la dernière niche fiscale immobilière (2025)

LMNP : micro-BIC ou régime réel ? Voici un schéma résumant cette section un peu technique, nous l’avons mis à jour suite à la loi Le Meur qui vient pénaliser les locations saisonnières en diminuant à la fois le seuil et l’abattement du micro-BIC (rien ne change en location longue durée). Plus d’infos sur notre […]

Voir l'article

Seuils et abattement micro-BIC LMNP 2024-2025

Synthèse des changements 2024-2025 Voici un résumé des seuils et abattements forfaitaires pour le micro-BIC en location meublée. Ces nouveaux seuils pour les revenus perçus en 2025 et déclarés en 2026 ont été fixés par la loi Le Meur qui vient modifier d’autres aspects de la location saisonnière. Revenus 2024 déclarés en 2025 Revenus 2025 […]

Voir l'article

Location meublée et cotisations sociales (LMNP & LMP)

Un des principaux avantages de la location meublée est la fiscalité du régime LMNP réel (plus d’infos sur notre fiche LMNP : le régime réel pour défiscaliser via l’amortissement (2023). Au rayon des gros inconvénients des entreprises, on trouve la fiscalité personnelle des dirigeants d’une entreprise, avec notamment des cotisations sociales qui font très mal. […]

Voir l'article

LMNP : les 5 principaux inconvénients à ne pas oublier

Le LMNP est le régime par défaut qui s’applique à la plupart des particuliers qui mettent en location un bien meublé. Deux types d’option sont disponibles en LMNP, le micro-BIC et le LMNP réel. Dans une fiche (très) complète LMNP : le régime réel pour défiscaliser via l’amortissement (2025), nous avons détaillé tous les avantages […]

Voir l'article

Fiscalité location saisonnière : LMNP possible en Airbnb

LMNP possible en location saisonnière Airbnb Le LMNP réel est un régime fiscal accessible quel que soit le type de location que vous réalisez : meublée longue durée, logement de fonction, bail mobilité mais aussi location saisonnière. Vous pouvez donc bénéficier des avantages du LMNP réel, notamment l’amortissement comptable qui vient diminuer votre base de […]

Voir l'article

Comparatif des tarifs comptables LMNP 2025

1 lot lot suppl. Comptables JD2M – Intégrale 599€ 120€ Amarris – Expert 629€ 119€ Comptastar 478€ tarif par tranches LMNP.ai 249€ 108€ Logiciels JD2M – Essentielle 289€ 289€ Amarris – Solo 285€ 0€ Decla.fr 249€ 0€ Nopillo 599€ Qlower 269€ 130€ LMNP.ai 179€ 0€ Monrevenulocatif.fr 190€ 0€ Ownily 299€ 0€ La Location Meublée Non […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.