Que vous soyez propriétaire, locataire ou occupant à titre gratuit de votre habitation principale ou qu’il s’agisse de votre résidence secondaire, vous êtes en principe redevable de la taxe d’habitation. Nous allons voir dans cet article les modalités d’application et de paiement cette taxe qui a rapporté 22,5 milliards d’euros aux collectivités locales l’année passée.

SOMMAIRE

Présentation de la taxe d’habitation

Comme nous allons le voir, en principe les redevables de la taxe d’habitation sont les occupants du logement, qu’ils soient propriétaires ou locataires (voire occupant à titre gratuit), dès lors que le logement est occupé au 1er janvier de l’année.

Nous verrons également qu’il existe également des cas particuliers où le redevable de la taxe d’habitation ne sera pas nécessairement l’occupant.

Taxe d’habitation sur la résidence principale due par l’occupant

La taxe est due par l’occupant du logement au 1er janvier dès lors qu’il s’agit de son habitation principale.

Ainsi, des locataires qui occupent le logement au 1er janvier seront redevables de la taxe d’habitation selon les règles générales.

Par contre, que vous soyez locataire ou propriétaire, si vous arrivez à démontrer qu’au 1er janvier de l’année vous n’occupez plus le logement en fournissant tout justificatif de votre déménagement (par exemple une copie de l’état des lieux de sortie, un extrait d’acte de vente, un relevé de compteurs eau ou électricité, une facture de déménagement…) vous ne serez alors pas redevable de la taxe d’habitation.

Taxe d’habitation sur la résidence secondaire due par le propriétaire

Si au 1er janvier, vous possédez (ou avez pris en location) une résidence secondaire, vous serez redevable de la taxe d’habitation, même si vous n’êtes pas physiquement présent dans les lieux à cette date.

Par contre, si vous êtes propriétaire d’une résidence secondaire ET que vous la mettez en location, à ce moment-là, la taxe sera due par le locataire (application du principe selon lequel la taxe d’habitation est due par l’occupant) dès lors qu’elle est occupée au 1er janvier de l’année civile.

A noter que certaines communes peuvent également décider d’appliquer une majoration de la taxe d’habitation sur les résidences secondaires.

Obligation de déclaration des occupants

Depuis le 1er janvier 2023 vous devez déclarer chaque bien immobilier et son type d’occupation (principale, secondaire, location), donc en théorie il n’est pas possible d’échapper au paiement de la taxe d’habitation pour votre résidence secondaire. Plus d’infos sur notre fiche Obligation de déclaration des biens immobiliers aux impôts.

Cas particuliers : sous-location, locaux professionnels, location saisonnière

Nous pouvons distinguer 3 cas qui dérogent au principe de paiement de la taxe d’habitation par l’occupant des lieux au 1er janvier:

- en cas de location (ou sous-location) d’une partie de son habitation, la taxe d’habitation devra être payée dans sa totalité par l’occupant de l’ensemble du logement, y compris pour la pièce louée (ou sous-louée).

- si vous louez (ou sous-louez) en meublé un logement qui n’est pas votre habitation personnelle mais qui vous sert de local professionnel, a priori vous serez redevable de la cotisation foncière des entreprises mais pas de la taxe d’habitation.

pour les logements en location saisonnière, c’est au propriétaire de supporter la taxe, même si un locataire occupe les lieux au 1er janvier.

Gérez votre location sans agence

avec Smartloc

Assurances Bail Quittances Indexation

Exigibilité et calcul de la taxe d’habitation

La taxe d’habitation est établie et calculée sur l’année entière et aucun prorata n’est effectué.

Date d’exigibilité de la taxe d’habitation

Généralement, la taxe d’habitation est émise 3 semaines avant la date d’exigibilité du paiement (fixée au 15 novembre pour les résidences principales et au 15 décembre pour les résidences secondaires).

En contrepartie, cela signifie que l’occupant qui emménage en cours d’année (c’est-à-dire après le 1er janvier) ne sera pas redevable de la taxe d’habitation pour l’année en question.

Calcul de la taxe d’habitation

Que ce soit pour une résidence principale ou secondaire, la taxe d’habitation est calculée en fonction de la valeur locative cadastrale du logement. Elle prend en compte la surface et les caractéristiques du logement (ainsi que de ses dépendances le cas échéant) auxquelles sont alors appliqués certains coefficients et abattements en application de l’article 1411 du Code général des impôts. Pour plus d’informations sur les modalités du calcul de la taxe d’habitation qui se fait au cas par cas, l’administration fiscale a publié une note explicative sur le sujet.

Exonérations et abattement de la taxe d’habitation

Logement vacant au 1er janvier

Si au 1er janvier de l’année le logement est vide (non meublé) et inoccupé alors vous n’êtes pas soumis à la taxe d’habitation.

Exemple Sont par exemple concernés les biens mis à la vente et laissés vides et inoccupés ou encore des logements loués mais qui sont en état de vacance locative au 1er janvier.

Dans ce cas, il faut conserver des preuves (photos, états des lieux de sortie, factures, constat d’huissier, preuve de la fermeture des compteurs etc…) et adresser un courrier recommandé avec accusé-réception à votre centre des impôts où vous êtes redevable de la taxe en demandant une exonération et en joignant tout justificatif utile pour valider votre demande.

Départ à la cloche de bois et paiement de la taxe d'habitation

Si votre locataire quitte le logement sans vous prévenir et que le logement se trouve de fait inoccupé à la date du 1er janvier (alors que votre bail prévoyait une date de fin postérieure), à ce moment-là afin d’éviter le paiement de la taxe d’habitation à la place de votre locataire indélicat, vous devez demander à l’administration fiscale dans les 3 mois à compter du départ de votre locataire à la cloche de bois l’exonération de la taxe d’habitation.

Pour plus d’informations concernant la procédure à enclencher pour récupérer son logement, nous avons rédigé une fiche pratique sur le sujet: Comment reprendre un logement abandonné par le locataire ?.

Exonération totale sous conditions de ressources

Pour être exonéré de la taxe d’habitation, vous devez percevoir l’Aspa ou l’Asi ou avoir de faibles revenus, par exemple moins de 10 988€ en revenu fiscal de référence 2018 pour une personne seule; plus d’infos sur les exonérations totales de taxe d’habitation sur la page du Service Public.

Abattements et plafonnements de la taxe d’habitation

Les abattements (ou dégrèvements) déjà existants permettent de réduire une partie du montant de votre taxe d’habitation et sont au nombre de 4:

D’un côté il y a un abattement obligatoire, disponible pour tous:

- Abattement pour les charges de famille sur la résidence principale si vous avez des personnes à charge au sein de votre foyer fiscal

D’un autre côté, existent des abattements facultatifs (qui dépendent d’une décision de la collectivité locale):

- Abattement spécial à la base pour les personnes modestes

- Abattement général (entre 1 % et 15 %) sur la valeur locative moyenne des habitations de la commune

- Abattement pour handicap et invalidité (10 % à 20 % de la valeur locative moyenne des habitations de la commune.)

- Abattement pour les personnes avec de faibles revenus (également entre 1 % et 15 % de la valeur locative moyenne des habitations de la commune)

Enfin notons que pour les personnes qui ne remplissent pas les conditions énumérées ci-dessus, il est toutefois possible de bénéficier d’un plafonnement de la taxe d’habitation dès lors que:

- vous n’avez pas payé d’IFI l’année précédente; et

- vous disposez d’un revenu fiscal de référence inférieur à certaines limites (25 839 euros en 2018 pour 1 part).

Ces réductions et abattements ne sont généralement pas applicables aux résidences secondaires.

Pour les détails complets des modalités de calculs des plafonnements, rendez-vous sur la page des impôts.

Réforme de la taxe d’habitation pour les résidences principales

Un nouveau dégrèvement de la taxe d’habitation pour les résidences principales est appliqué depuis 2018 (article 1414 C du CGI) qui vient se cumuler aux exonérations et dégrèvements déjà existants.

Le dégrèvement sera progressif et concernera tous les foyers fiscaux. Le pourcentage de dégrèvement dépendra quant à lui de votre revenu fiscal de référence. Par ailleurs, l’année 2023 marque la fin de cette taxe sur la résidence principale. Aucun contribuable ne sera donc redevable de la taxe d’habitation en 2023.

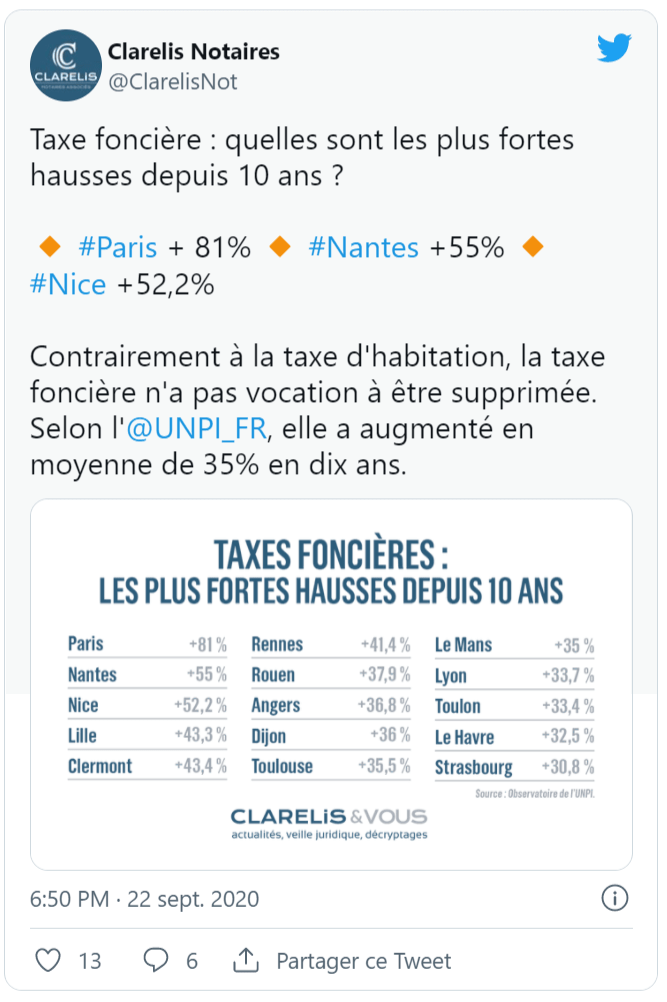

De nombreuses associations de propriétaires, relayées souvent par des maires d’opposition, s’interrogent en effet sur le budget des communes. Ils constatent d’ailleurs d’ores et déjà une hausse de la taxe foncière, en attendant une révision complète des valeurs locatives cadastrales.

Taxe d’habitation sur les logements vacants (THLV) en zone tendue

Si vous possédez un logement vacant depuis au moins 1 an et que celui-ci se situe dans une zone tendue, vous ne paierez pas de taxe d’habitation mais vous risquez d’être redevable pour la taxe sur les logements vacants (TLV).

Si vous disposez de plusieurs logements vacants, vous devez payer la taxe pour chacun d’entre eux. Vous pouvez déterminer si votre logement est situé en zone tendue soumise à la TLV à partir de votre code postal grâce au simulateur du service public.

Vous pouvez néanmoins échapper à la TLV lorsque des travaux importants doivent être entrepris pour que le logement soit habitable (par exemple, réfaction de la toiture, de l’installation de chauffage ou encore toute l’électricité à mettre aux normes…). Comme pour la taxe d’habitation, la TLV est basée sur la valeur locative du logement.

Il reste enfin plusieurs exceptions à la taxe sur les logements vacants :

- résidence secondaire meublée soumise à la taxe d’habitation;

- logement qui est vacant indépendamment de votre volonté (par exemple, logement loué ou en vente mais ne trouvant pas preneur ou acquéreur);

- logement occupé plus de 90 jours de suite au cours de l’année.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

11 avril 2025

11 avril 2025

Déclaration fiscale 2025 des revenus fonciers 2024 : mode d’emploi complet pour la location vide

Vous avez choisi de louer vos biens en location vide et vous gérez sans agence (comme des milliers de bailleurs qui utilisent notre assistant de gestion locative). Vous allez voir que la déclaration des revenus fonciers est un jeu d’enfant avec un peu d’aide. Il peut être intéressant pour vos revenus fonciers d’opter pour la […]

Voir l'article

Comment échapper à la plus-value immobilière ?

Pour bien comprendre ce sujet un peu technique, nous vous donnons dans cet article une grille de lecture en 4 questions. Cas d’exonérations de la plus-value immobilière Vous avez acheté un bien 300 000€ et vous le revendez 400 000€ dix ans plus tard, votre plus-value immobilière est-elle imposable ? La première chose à déterminer […]

Voir l'article

LMNP en indivision : les 4 règles spécifiques à retenir

Le LMNP est le régime par défaut dans lequel se retrouvent la plupart des loueurs en meublé, et il se trouve que ce régime permet de réduire drastiquement ses impôts fonciers si vous optez pour le régime réel. Nous avons rédigé une fiche (vraiment) très complète sur le sujet, mais nous souhaitions aborder ici en […]

Voir l'article

LMNP pour un expatrié : un bon plan ?

Nous avons écrit de nombreux articles sur le LMNP réel, un régime d’imposition qui s’applique aux locations meublées longue durée ou saisonnières, et qui vous permet de diminuer fortement les impôts fonciers. Plus de détails sur la fiche de synthèse LMNP : le régime réel pour défiscaliser via l’amortissement. Malheureusement le régime du LMNP réel […]

Voir l'article

LMNP réel avec amortissement : la dernière niche fiscale immobilière (2025)

LMNP : micro-BIC ou régime réel ? Voici un schéma résumant cette section un peu technique, nous l’avons mis à jour suite à la loi Le Meur qui vient pénaliser les locations saisonnières en diminuant à la fois le seuil et l’abattement du micro-BIC (rien ne change en location longue durée). Plus d’infos sur notre […]

Voir l'article

Seuils et abattement micro-BIC LMNP 2024-2025

Synthèse des changements 2024-2025 Voici un résumé des seuils et abattements forfaitaires pour le micro-BIC en location meublée. Ces nouveaux seuils pour les revenus perçus en 2025 et déclarés en 2026 ont été fixés par la loi Le Meur qui vient modifier d’autres aspects de la location saisonnière. Revenus 2024 déclarés en 2025 Revenus 2025 […]

Voir l'article

Location meublée et cotisations sociales (LMNP & LMP)

Un des principaux avantages de la location meublée est la fiscalité du régime LMNP réel (plus d’infos sur notre fiche LMNP : le régime réel pour défiscaliser via l’amortissement (2023). Au rayon des gros inconvénients des entreprises, on trouve la fiscalité personnelle des dirigeants d’une entreprise, avec notamment des cotisations sociales qui font très mal. […]

Voir l'article

LMNP : les 5 principaux inconvénients à ne pas oublier

Le LMNP est le régime par défaut qui s’applique à la plupart des particuliers qui mettent en location un bien meublé. Deux types d’option sont disponibles en LMNP, le micro-BIC et le LMNP réel. Dans une fiche (très) complète LMNP : le régime réel pour défiscaliser via l’amortissement (2025), nous avons détaillé tous les avantages […]

Voir l'article

Fiscalité location saisonnière : LMNP possible en Airbnb

LMNP possible en location saisonnière Airbnb Le LMNP réel est un régime fiscal accessible quel que soit le type de location que vous réalisez : meublée longue durée, logement de fonction, bail mobilité mais aussi location saisonnière. Vous pouvez donc bénéficier des avantages du LMNP réel, notamment l’amortissement comptable qui vient diminuer votre base de […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.

Bonjour,

Je pense que le plus simple est de répondre aux services des impôts que le bailleur refuse de faire la modification, de leur envoyer le bail de votre mari et la décision du divorce, pour prouver que de facto il a donné congé unilatéral sur le bail que vous avez conservé. C’est une situation assez standard donc je ne vois pas comment ils accepteraient de ne pas la régulariser.

Bonjour,

Merci pour vos explications. Mais aucune ne correspond à mon cas.

Je suis propriétaire d’une maison (immeuble de 4 étages) louée dans son intégralité (1 seule entrée) à une société qui y exploite un commerce en RDC et au 1er étage, donc sur une partie seulement (110 m2 avec réserve), le reste (soit 2ème, 3ème et 4ème étage) est vide, non occupé (ancienne habitation de 161 m2). La totalité de l’immeuble est donc loué à cette société.

La société vient de recevoir des impôts une taxe d’habitation portant sur le local d’habitation loué nu, c’est à dire vide et inhabitable (pas de chauffage ni d’électricité etc…).

J’ai bien fait les déclarations sur biens immobiliers dans mon espace personnel impôts. Gouv. en spécifiant que la partie habitation était loué vide, inhabitable etc… Mon locataire vient de recevoir une taxe d’habitation concernant ces locaux loués vides. Il est très étonné (il paye déjà la CFE) et a reçu, après réclamation auprès des services des impôts, une fin de non recevoir disant « qu’il s’agit d’une maison et non d’un appartement, donc il s’agit d’un local d’habitation, déclaré loué nu à la société par son propriétaire (moi même). Si ce bien n’est pas à usage d’habitation, il convient de contacter le propriétaire pour qu’il effectue la mise à jour auprès du service départemental des impôts fonciers ».

Que me conseillez-vous de faire auprès des impôts ?

Merci pour votre réponse.

Bien cordialement.

Jean-Claude Satgé